Por revistaeyn.com

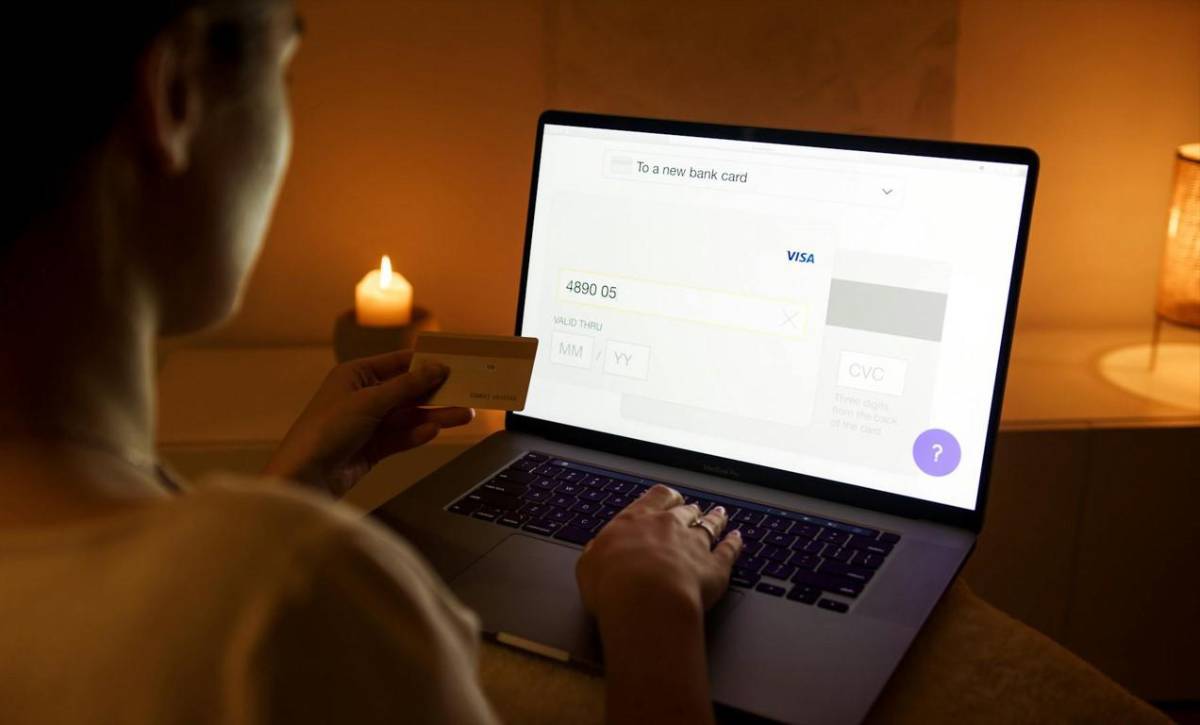

En Latinoamérica, a medida que la banca digital adquiere protagonismo, muchos bancos tradicionales se enfrentan a la difícil tarea de hacer frente a los fraudes, debido a que las transacciones en línea generan un entorno propicio para que los delincuentes operen.

En la región, Brasil es el país con mayor número de víctimas de fraude bancario, seguido por México, Colombia y Argentina. Además, una investigación de McKinsey & Company estima que, si se implementan medidas adecuadas, podrían ahorrarse entre US$35.000 millones a US$65.000 millones por estafas digitales.

Un estudio de Infobip señala que en la región el 73 % de las transacciones bancarias son totalmente digitales, en tanto que el 70 % de los consumidores bancarios latinos buscan obtener experiencias personalizadas y seguras.

BANCA DIGITAL

Los consumidores también evolucionan, y a medida que más personas realizan transacciones bancarias a través de sus smartphones. Según McKinsey, el 73 % de los usuarios de la banca digital se sienten molestos por el spam de marketing genérico y espera una personalización más genuina.

Además, el 75 % se siente frustrado por recibir mensajes erróneos o irrelevantes, en tanto que es relevante destacar que el 50 % de los clientes están ahora dispuestos a adquirir productos bancarios complejos en línea, como inversiones, acciones, criptodivisas, así como firmar documentación valiosa, pero temen a las estafas digitales.

Con el aumento en las interacciones en línea entre los bancos y sus usuarios, garantizar que los clientes puedan confiar y sentirse seguros en sus gestiones se ha convertido en una prioridad máxima para los bancos y las instituciones financieras.

En este sentido, en el sector bancario, las normas de compliance desempeñan un papel crucial para garantizar la seguridad e integridad de las transacciones financieras. Estas normativas, a menudo estrictas y en constante evolución, exigen que los bancos se adhieran a directrices y reglas específicas para mitigar riesgos como el fraude, el blanqueo de capitales y la violación de datos.

“Para enfrentar estos desafíos, RCS Business Messaging es una plataforma de mensajería diseñada para ofrecer a los clientes una forma segura, interactiva y fiable de comunicarse con sus bancos y realizar transacciones. También, las instituciones bancarias podrán incorporar logotipo, colores y otros elementos de marca a los mensajes, garantizando una experiencia del usuario coherente y reconocible, esto genera confianza porque cada cliente puede verificar fácilmente la legitimidad de las comunicaciones”, sostiene Fabiola Jiménez, Country Manager de Infobip en México.

Con esta tecnología, los bancos pueden integrar sin problemas enlaces a sus productos y servicios, lo que permite a los clientes navegar directamente desde el mensaje a las funciones bancarias pertinentes con un solo toque. Este proceso simplificado mejora la experiencia del cliente y facilita unas interacciones más fluidas entre las entidades y sus usuarios, lo cual previene cualquier tipo de fraude por robo de identidad y estafa en la banca móvil.

“Una de las grandes ventajas de RCS es que ofrece funciones interactivas como vídeos y botones en los que se puede hacer clic para implicar a los usuarios finales en campañas informativas, especialmente entre la Generación Z, que representará el 27 % de la población activa en 2025”, concluye Jiménez.