Por Pablo Balcáceres – Revista Estrategia & Negocios

Los mercados financieros en Centroamérica dirigen la mirada hacia la sostenibilidad, con un mercado de bonos verdes y temáticos en crecimiento, que en 2022 experimentó su segundo mejor año.

El año pasado la región emitió US$436,9 millones en instrumentos verdes, un 18% de aumento con respecto a 2021. La cifra se situó por debajo de los US$572,8 millones de 2016, según datos de la Plataforma de Transparencia de Bonos Verdes (GBPT, por sus siglas en inglés) del Banco Interamericano de Desarrollo (BID).

Desde la emisión del primer bono verde en 2016, en la región de Centroamérica, Panamá y República Dominicana se han emitido 28 títulos de ese tipo en los mercados de valores por un total de US$2.122,7 millones.

El BID presentó la GBPT en 2021 para seguir el pulso de los bonos verdes y temáticos. A la fecha abarca a un 73% del mercado en América Latina.

EL ORIGEN

El Banco Mundial emitió el primer bono verde del mundo en 2008, abriendo el camino para financiar las inversiones de impacto benéfico para el clima y el medio ambiente. A la fecha, unas 45 economías en el mundo los han emitido.

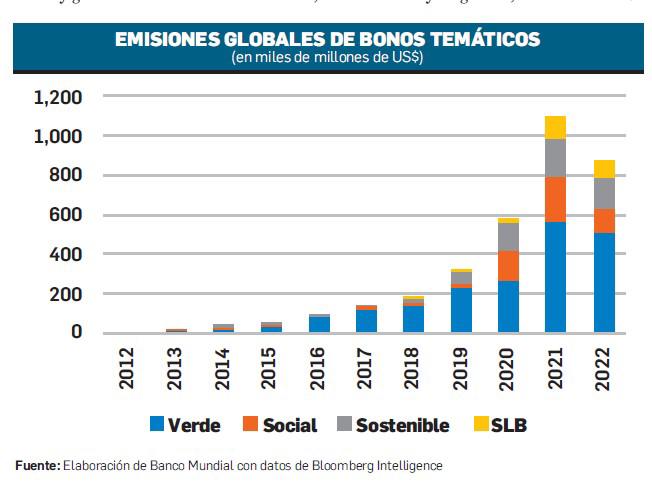

Pedro Luis Rodríguez, economista líder del Banco Mundial para Centroamérica y República Dominicana, analiza que el istmo centroamericano avanza en línea con una tendencia macro de crecimiento explosivo de los bonos temáticos desde 2015.

“Entre el 2016 y enero del 2023, el stock de emisiones sostenibles alcanzó 2,5 billones de dólares”, plantea Rodríguez. La perspectiva es que este año el mundo sobrepase los récords que alcanzó en 2021.

A escala regional, Banco Nacional de Costa Rica emitió el primer bono verde en 2016, por un monto de US$500 millones y plazo de cinco años. El instrumento venció en abril de 2021.

“Los clientes y el público en general tienden a valorar positivamente a los bancos que adoptan prácticas sostenibles y demuestran un compromiso con la responsabilidad ambiental y social. Los esfuerzos de sostenibilidad pueden mejorar la reputación de un banco y generar confianza en sus servicios”, plantea la institución costarricense.

El Banco Centroamericano de Integración Económica (BCIE) destaca como la institución con más altos volúmenes colocados. Desde 2019 ha emitido bonos en formatos sustentables por US$4.200 millones, afirma.

“Para el caso particular de las emisiones de bonos verdes, estas han alcanzado un monto agregado de US$910 millones por medio de los mercados de capitales de Suiza y la República de China (Taiwán)”, detalla.

Según el BCIE este tipo de bonos ofrece una tasa premium que compensa parcialmente los costos asociados a las emisiones.

Uno de los emisores más activos en la región es la Corporación Interamericana para el Financiamiento de Infraestructura (CIFI), que participó en más 11 emisiones verdes por US$52 millones, según data del BID/GBPT.

Carla Chizmar, jefa de Medio Ambiente, Social y Gobernanza de CIFI, explica que hasta 2017 la entidad se financiaba con préstamos bilaterales, pero amplió sus fuentes de fondeos a los mercados de capitales.

“Somos una institución financiera no bancaria, privada de segundo piso. Cerca del 60% de nuestro portafolio está dedicado a proyectos en los sectores verdes, de energía renovable, eficiencia energética, combustibles alternativos y en general, infraestructura de impacto social positivo”, explica Chizmar.

Como emisores se han visto beneficiados por los procesos de maduración del mercado bursátil en Panamá. Además, ve potencial en la ampliación del mercado si prospera el proyecto iLink, que facilitaría a los bonos verdes panameños entrar en el menú de compradores internacionales.

RIESGOS DE “GREENWASHING”

Con el desarrollo de este mercado también han venido malas prácticas como el “greenwashing”, es decir calificar proyectos como verdes cuando no lo son; o el “double counting”, usar un proyecto para recibir dos o más fuentes de financiamiento.

“En el caso del BCIE, tanto nuestros Marcos de Bonos como los reportes anuales de impacto y uso de fondos son validados por una opinión independiente de segunda parte, emitida por una firma de comprobada reputación a nivel global”, especifica el banco regional.

Ya sea por malicia o por desconocimiento, el “greenwashing” ocurre en los mercados. Las regulaciones internacionales ya están incorporando estándares para medir qué es y qué no es sostenibilidad, en aras de facilitar la identificación de proyectos sólidos y de dejar al descubierto a los que carecen de impacto.

Las calificaciones de riesgos de sustentabilidad surgen en este marco como herramientas para medir el impacto de las empresas en el entorno más allá del aspecto financiero. Es el caso de Sustainable Fitch, una empresa de Fitch Group, separada de Fitch Ratings.

Lucía Ocampo, directora asociada de Sustainable Fitch, explica que la subsidiaria se creó desde cero y diseñó una metodología para ofrecer calificaciones especializadas en sostenibilidad, comparables entre sectores y basadas en la ciencia.

“No estamos involucrados con el proceso de calificación de crédito, ni siquiera de las emisiones de deuda etiquetadas, lo vemos totalmente aparte. Tenemos un perfil 100% en temas ambientales, sociales y de gobernanza”, dice Ocampo.

“La principal preocupación de los inversores es eliminar cualquier tinte de “greenwashing” o “socialwashing”, porque a la larga eso es lo que me puede afectar a mí como inversionista”, explica.

CÓMO ATRAER INVERSIÓN

David Treguer, líder del programa de Desarrollo Sostenible para Centroamérica y República Dominicana del Banco Mundial, cree que la región puede seguir atrayendo inversiones verdes.

A pesar de tener solo el 2% de las tierras, alberga el 7% de la biodiversidad planetaria, con bosques y corales marinos como sus principales activos naturales.

“Los seis países centroamericanos y República Dominicana que cubrimos en nuestra unidad del Banco Mundial se han posicionado muy bien para atraer financiación climática pública internacional, y además tienen un tremendo potencial para atraer capitales privados de carácter ESG porque tienen importantes activos naturales”, valora.

Treguer describe que el financiamiento climático viene esencialmente de dos fuentes: el provisto directamente por multilaterales (financiamiento dedicado y financiamiento con beneficios climáticos); y el privado (sin fines de lucro, gasto del sector público en proyectos privados, y mercados de carbono).

La región atrae financiamiento verde multilateral a través de los Fondos de Inversión Climáticos (CIF, en inglés), que ha aprobado unos 22 proyectos por US$300 millones para Guatemala, Honduras y Nicaragua.

Los retos se sitúan sobre todo en la atracción de financiamiento privado. “Tendrían que fortalecer sus sistemas para atraer otros tipos de financiamientos verdes, especialmente capitales privados”, sugiere Treguer.

En este sentido, para que la región sea más atractiva necesita mejorar la capacidad institucional y armonizar la clasificación de actividades económicas sostenibles; desarrollar productos financieros verdes y sostenibles; así como adoptar normativas para optimizar la atracción de capitales.

La región centroamericana ya posee experiencia en el financiamiento verde. Costa Rica tiene bonos soberanos que ya forman parte del índice ESG de JP Morgan, destaca Treguer.

También mencionó la emisión internacional de un bono soberano social de Guatemala durante la pandemia del COVID-19 y las múltiples emisiones de bonos ESG por parte de privados.